Í Stöðuskýrslu Bankasýslu Ríkisins varðandi eignarhald og sölu á Landsbankanum er fjallað um efnið frá ýmsum hliðum og er komist að þeirri niðurstöðu að rétt sé að hefja söluferlið. Í inngangi skýrslunnar er kallað eftir ábendingum um innihald skýrslunnar og hér koma mínar hugleiðingar um skýrsluna og niðurstöður hennar.

Í Stöðuskýrslu Bankasýslu Ríkisins varðandi eignarhald og sölu á Landsbankanum er fjallað um efnið frá ýmsum hliðum og er komist að þeirri niðurstöðu að rétt sé að hefja söluferlið. Í inngangi skýrslunnar er kallað eftir ábendingum um innihald skýrslunnar og hér koma mínar hugleiðingar um skýrsluna og niðurstöður hennar.

Niðurstaða stöðuskýrslunnar

Með hliðsjón af fjórum efnahagslegum þáttum þ.e. efnahagslegum stöðugleika, verðmati á hlutabréfum í fjármálafyrirtækjum, fjárhagslegu bolmagni mögulegra kaupenda og stöðu Landsbankans telur Bankasýslan rétt að hefja sölumeðferð á eignarhlutum í Landsbankanum á þessu ári og boðar að á fyrsta ársfjórðungi muni ráðherrann fá tillögur stofnunarinnar um aðferðafræðina. Bankasýslan telur líklegt að aðaltillagan verði sú að selja allt að 28.2% hlut í bankanum í almennu útboði og skráningu hlutabréfanna á markað í framhaldi.

Ákvörðun stofnunarinnar um að mæla með sölu byggir eins og fram kemur á fjórum meginþáttum en við nánari skoðun er það mín niðurstaða að tveir þessara þátta mæli sterklega gegn sölu nú. Eins og fram kemur í skýrslunni er verðmat á hlutabréfum banka sögulega mjög lágt og einnig kemur fram að innlendir fjárfestar hafa alls ekki bolmagn til að kaupa 28.2% í bankanum. Hvort tveggja mælir gegn sölu ef markmiðið er að fá hæsta verð fyrir hlut ríkisins í bankanum.

Verðmat hlutabréfa í fjármálafyrirtækjum er enn lágt í sögulegu samhengi

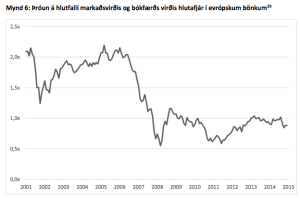

Á bls. 23 í skýrslunni kemur fram að „Virðismat á hlutabréfum í fjármálafyrirtækjum og þá sérstaklega í bönkum hefur batnað mikið undanfarin misseri.“ Bankasýslan telur hækkandi verð mæla með sölu á eignarhlutnum. Það er vissulega rétt að verðmat evrópskra banka hefur hækkað nokkuð frá lágpunktinum 2008 en í sögulegu samhengi er verðið enn nær helmingi lægra en meðaltal áranna 1997-2007. Því má telja líklegt að enn sé til staðar verulegt svigrúm til hækkunar. Verði sölu frestað myndi ávinningurinn af slíkri hækkun renna til ríkissjóðs. Þótt hækkunin myndi aðeins brúa helminginn af bilinu upp að hinu sögulegu meðalvirði myndi það skila ríkissjóði ríflega 30 ma.kr. ávinningi.

Á bls. 23 í skýrslunni kemur fram að „Virðismat á hlutabréfum í fjármálafyrirtækjum og þá sérstaklega í bönkum hefur batnað mikið undanfarin misseri.“ Bankasýslan telur hækkandi verð mæla með sölu á eignarhlutnum. Það er vissulega rétt að verðmat evrópskra banka hefur hækkað nokkuð frá lágpunktinum 2008 en í sögulegu samhengi er verðið enn nær helmingi lægra en meðaltal áranna 1997-2007. Því má telja líklegt að enn sé til staðar verulegt svigrúm til hækkunar. Verði sölu frestað myndi ávinningurinn af slíkri hækkun renna til ríkissjóðs. Þótt hækkunin myndi aðeins brúa helminginn af bilinu upp að hinu sögulegu meðalvirði myndi það skila ríkissjóði ríflega 30 ma.kr. ávinningi.

Innlendur markaður getur ekki tekið við 28.2% hlut í bankanum

Bankasýslan kemst að þeirri niðurstöðu að innlendir fjárfestar ráði ekki við að kaupa hlutinn á einu bretti en mælir þrátt fyrir það með sölu og bindur vonir við að erlendir fjárfestar, þó ekki erlendir bankar, kaupi það sem út af stendur til að eiga í sínum eignasöfnum. Það er trúlega rétt hjá Bankasýslunni að innlendir fjárfestar ættu erfitt með að leggja fram ríflega 70 milljarða á einu ári sem er hið bókfærða virði 28.2% hlutar í Landsbankanum. Innlendir fjárfestar hlytu þó að ráða við verkefnið ef sölunni yrði dreift á nokkurra ára tímabil. Bankasýslan leggur það þó ekki til og mætti útskýra nánar hvers vegna það er ekki gert.

Er skynsamlegt að selja arðbærasta fyrirtækið úr landi?

Það er vissulega ekki í verkahring Bankasýslunnar að taka afstöðu til þessarar spurningar enda gerir stofnunin það ekki. Í mörgum tilfellum er hagkvæmt fyrir Ísland að fá erlenda fjárfesta til að byggja upp ný og arðbær fyrirtæki hér á landi, ekki síst þegar það eflir útflutning og fjölbreytni í atvinnulífinu. Hins vegar er ekki hægt að búast við slíkum ávinningi þegar erlendir fjárfestar kaupa hluti í innlendum banka. Slíkri fjárfestingu fylgir engin ný þekking, engin ný störf skapast og engin ný verðmæti. Erlendir hluthafar vilja bara að bankinn hámarki sinn gróða í þeirri fákeppni sem hér ríkir á bankamarkaði. Bankinn myndi greiða erlendum hluthöfum arð í krónum sem myndu taka hann úr landi í gjaldeyri. Almennt er ekkert athugavert við að erlendir fjárfestar eigi hlutabréf í íslenskum fyrirtækjum en Landsbankinn er alls ekki venjulegt fyrirtæki því ekkert annað fyrirtæki á Íslandi er með meira eigið fé eða hagnað en Landsbankinn. Ef stór hluti af hagnaði arðbærasta fyrirtæki landsins rennur úr landi í formi gjaldeyris getur það haft neikvæð áhrif á lífskjörin í landinu. Auk arðsins sem rennur úr landi mun hækkun á eignarhlutnum renna úr landi og hún gæti orðið veruleg þegar virði banka fer að nálgast sögulegt meðaltal.

Hvernig er hægt að horfa fram hjá áhrifum af sölu á Arion banka?

Á bls. 31 stendur „Munu fyrirætlanir eigenda annarra banka ekki hafa áhrif á framlagningu tillögu af hálfu stofnunarinnar til ráðherra“. Þetta verður vart skilið öðruvísi en að Bankasýslan muni mæla með sölu hlutar í Landsbankanum óháð því hvort á sama tíma séu 87% í Arion banka í sölumeðferð en eigið fé Arion mun vera yfir 170 ma. kr. Með hliðsjón af því að heildarvelta hlutabréfa á verðbréfamarkaði var um 320 ma. kr. fyrstu tíu mánuði ársins 2015 virðist augljóst að sala Arion hljóti að hafa áhrif til lækkunar á virði sambærilegra hlutabréfa, þ.e. ef við gefum okkur að verð ráðist að einhverju leyti af framboði og eftirspurn. Ríkissjóður getur því ekki búist við að fá hæsta mögulega verð fyrir hlut sinn í Landsbankanum á meðan Arion er til sölumeðferðar og það er vægast sagt ámælisvert að Bankasýslan láti gríðarlegt söluframboð á markaði „ekki hafa áhrif“ á sínar tillögur til ráðherrans. Tímabundið offramboð hlýtur að hafa áhrif til lækkunar á markaði og mælir því gegn sölu eignarhlutsins í Landsbankanum við þær aðstæður. Ríkissjóður gæti hér orðið fyrir tugmilljarða tjóni af því að selja þegar markaðurinn er meira en mettur af hlutabréfum í bönkum.

Lausnin virðist blasa við – bankinn selji eignir og greiði ríkinu meiri arð

Verðmat á bönkum er langt undir sögulegu meðaltali í Evrópu auk þess að fyrirsjáanlega er offramboð á hlutabréfum í íslenskum bönkum vegna sölu Arion banka. Því hlýtur að vera skynsamlegast að bíða með öll áform um sölu á hlut ríkisins í Landsbankanum.

Það væri hinsvegar hægt að fara aðra leið til að bæta stöðu ríkissjóðs svo um munar. Samkvæmt upplýsingum á bls. 42 í skýrslunni er eiginfjárstaða Landsbankans svo rúm að greiða mætti ríkissjóði 19 ma. kr. í arð á þessu ári án þess að bankinn selji eignir að ráði. Bankinn gæti greitt út enn meira, eða um 63 ma. kr. með því að selja lítið brot (3-4%) af eignum sínum. Eins og kemur fram kemur á bls. 44 í skýrslunni gæti slík eignasala einnig nýst til að draga verulega úr verðtryggingarskekkju bankans. Þessi leið virðist hafa mikla kostir fram yfir sölu á eignahlut ríkisins og hún dregur alls ekki úr möguleikum á sölu eignarhlutarins í framtíðinni.

Ríkissjóður hefur hagnast vel á eignarhlut sínum í bönkunum

Á bls. 62 í skýrslunni kemur fram að fórnarvextir ríkisins vegna hlutafjárframlagsins eru orðnir samtals 39,9 ma. kr. á þeim sex árum sem eru liðin. Hinsvegar hefur ríkið fengið 56,6 ma. kr. í arð af bönkunum á sama tíma. Það er hátt í 17 milljörðum meira en nemur vaxtakostnaðinum. Að auki má gera ráð fyrir að verðmæti eignarhlutarins hafi hækkað um 142 milljarða á tímabilinu og hann gæti haldið áfram að hækka ef ekki er selt. Upphaflegt hlutafjárframlag ríkisins nam 138 ma. kr. en nú nemur hlutdeild ríkisins í eigin fé bankanna 280 ma. kr.

Liggur nokkuð á að selja?

Hvers vegna liggur svona mikið á að selja hlut ríkisins í Landsbankanum? Það hefur ekki verið útskýrt. Aftur á móti bendir margt til þess að með því að selja ekki, gæti ríkissjóður áfram notið verulegs arð af hlutabréfaeigninni auk þess sem verðmæti eignarhlutarins gæti hækkað töluvert á komandi árum. Fórnarvextir ríkisins af því að eiga hlutinn eru smávægilegir í samanburði við ávinninginn og því er erfitt að sjá hvernig það þjónar hagsmunum ríkisins eða skattgreiðenda að selja hlutinn á þessu ári.

Tengt efni: Ótímabært að selja Landsbankann.